In jedem Alter clever investieren – so geht’s!

Es gibt nicht den einen Weg, der Sie zu einem finanziell sorgenfreien Ruhestand führt. Es gibt viele Wege! Die Kunst ist es, den für Sie richtigen zu finden. Dabei stellt jede Lebensphase eigene Herausforderungen an Ihre Geldanlage. Wer gerade in den Beruf einsteigt, für den eignet sich eine ganz andere Geldanlage als für denjenigen, der bereits mit beiden Beinen im Berufsleben steht. Unabhängige Vermögensprofis wie die Berliner Vermögensverwaltung Hansen & Heinrich AG unterscheiden aufgrund langjähriger Praxiserfahrung mehrere Lebensphasen, die jeweils mit besonderen Lebensumständen und Zielen verbunden sind. Andreas Heinrich von Hansen & Heinrich gibt Tipps, wie Sie in den verschiedenen Lebensphasen clever investieren und für Ihr Alter vorsorgen können.

- Berufseinsteiger / Vermögensaufbau inkl. Muster-Depot

- Web-Seminar am 14.11.23 um 19 Uhr: Rückblick 2023 und ein erster Ausblick auf die richtige Anlagestrategie für die nächsten Monate

- Kostenfreies Web-Seminar „Vermögensaufbau ganz einfach: So geht langfristiges Investieren!“ | Jetzt Aufzeichnung ansehen

- So funktionieren Sparpläne

- Kostenfreie Anleger-Sprechstunde: „Vermögensaufbau ganz einfach“

- Gutverdiener in den „besten“ Jahren inkl. Muster-Depot

- Den Ruhestand genießen inkl. Muster-Depot für den Ruhestand

Berufseinsteiger / Vermögensaufbau

In dieser Phase stellen die meisten Menschen die Weichen für ihre berufliche und finanzielle Zukunft. Wie diese aussehen wird, hängt entscheidend von der Ausgangssituation und den Zielen ab. Haben Sie bereits geerbt oder einiges an Geld angespart, bestehen andere Möglichkeiten, als wenn Sie Ihre Berufslaufbahn ganz ohne finanzielle Reserven starten. Wer schon weiß, dass er/sie in nicht allzu ferner Zukunft eine Familie gründen und eine Immobilie kaufen will, sollte bei der Geldanlage kürzere Anlagezeiträume einplanen als ein eingefleischter Single. Für die Altersvorsorge indes können beide Anlegertypen wegen der noch sehr langen Laufzeit die guten Renditechancen von Aktien (voll) ausschöpfen.

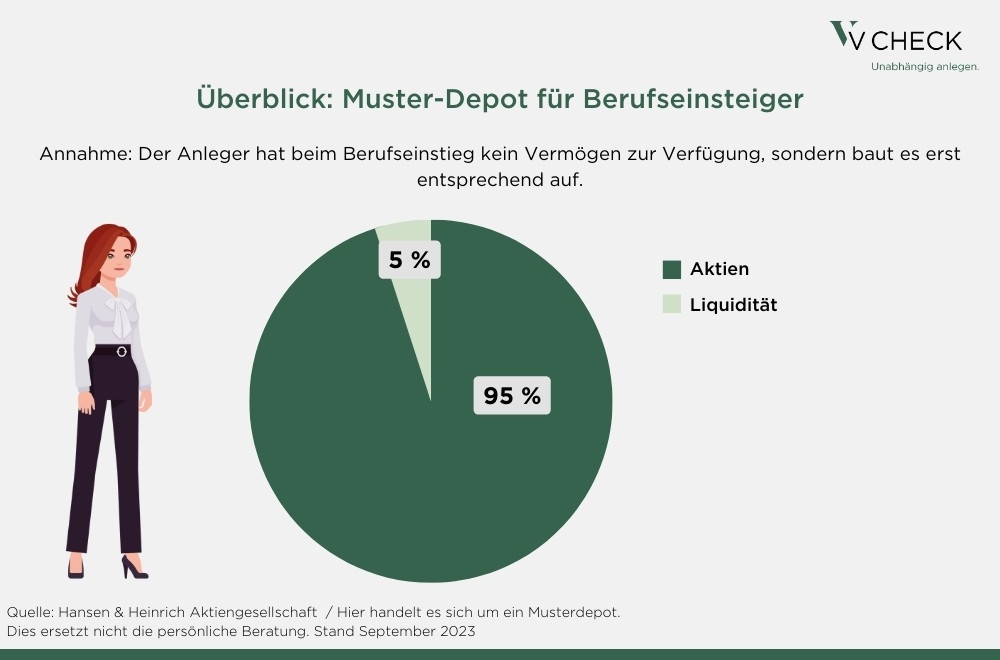

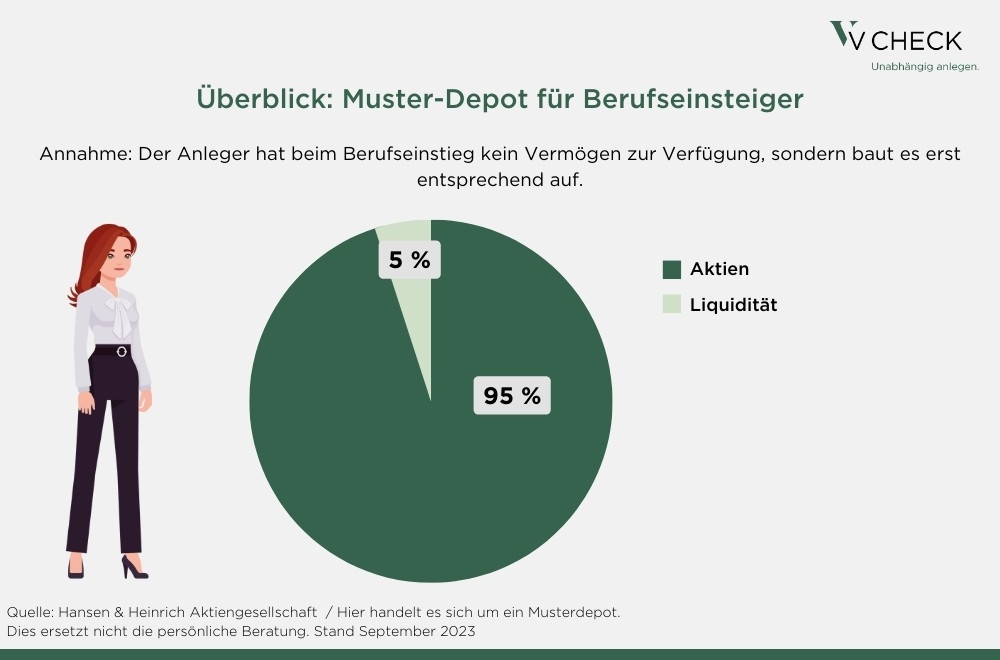

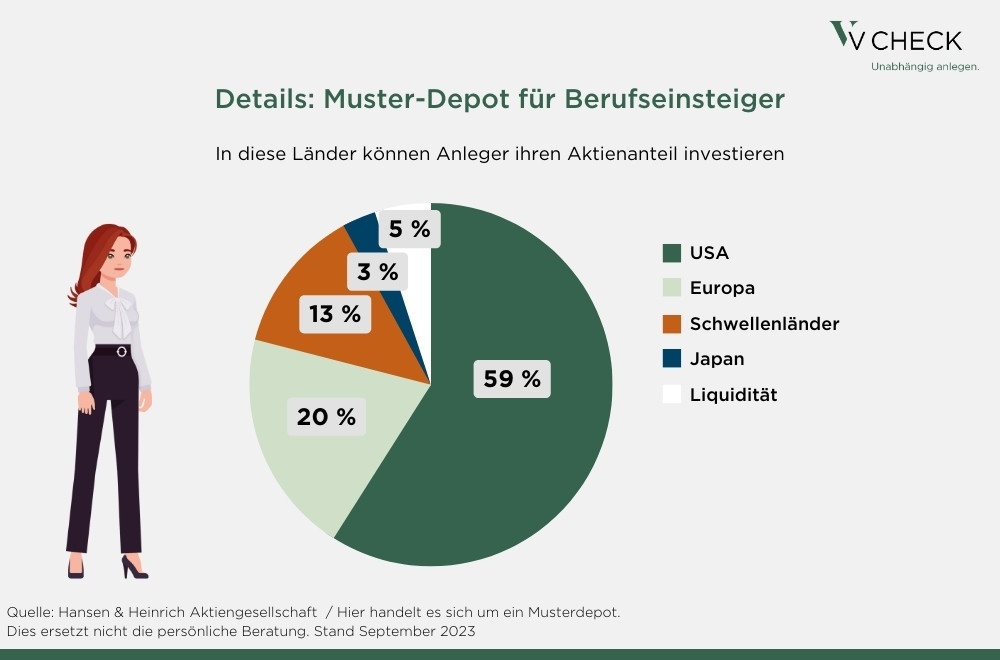

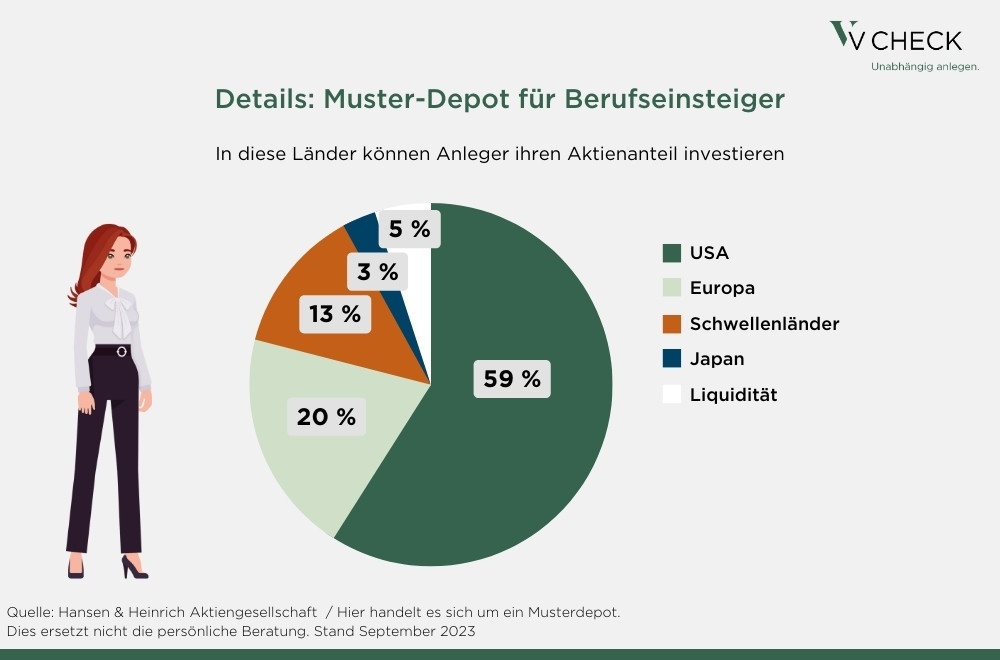

Muster-Depot für Berufseinsteiger / Vermögensaufbau

Wir gehen davon aus, dass der Einsteiger kein Vermögen hat und dementsprechend Kapital aufbauen möchte. Daher empfehlen wir 95 % Aktien und nur 5% Liquidität für die Eventualitäten des Lebens (Rücklage). Die Umsetzung erfolgt klassischerweise über einen Sparplan, auch um Schwankungen auszunutzen (Cost Average). Ein Exchange Traded Funds (ETF) bietet sich hier an. Er deckt den Markt am besten ab, ist immer investiert und kostengünstig. Wir greifen dabei auf den MSCI ACWI zurück. Dieser ETF investiert in Industrie- und Schwellenländer.

Web-Seminar am 14.11.23 um 19 Uhr: Rückblick 2023 und ein erster Ausblick auf die richtige Anlagestrategie für die nächsten Monate

2023 war ein anspruchsvolles Jahr: Weiter steigende Zinsen (Zinswende), Inflation, Rezession, Kriege - eine passende Geldanlage zu finden ist aktuell schwieriger denn je. Wie kann ich mich angesichts dieser herausfordernden Situation in den nächsten Monaten richtig aufstellen?

Im Web-Seminar erfahren Sie:

• Wie war 2023 und was bedeutet das für die Zukunft?

• Brauche ich angesichts steigender Zinsen überhaupt noch Aktien in meiner Strategie?

• Welche Rolle spielen Anleihen (wieder) für meine Geldanlage?

• Wie kann ich die Inflation ausgleichen?

• Machen Immobilien im Geldanlagemix noch Sinn?

• Wie kann eine gewinnbringende Anlagestrategie angesichts der aktuellen Herausforderungen aussehen?

Kostenfreies Web-Seminar „Vermögensaufbau ganz einfach: So geht langfristiges Investieren!“ | Jetzt Aufzeichnung ansehen

So funktionieren Sparpläne – Interview mit Andreas Heinrich, Leiter Portfoliomanagement der Hansen & Heinrich AG

Lohnt sich ein Fonds- oder ETF-Sparplan noch?

Andreas Heinrich: Ja, dies lohnt sich immer. Unabhängig, ob man ratierlich und regelmäßig Vermögen aufbauen oder eine Fälligkeit oder einen Verkaufserlös aus einem bestehenden Depot reinvestieren möchte, ist ein Sparplan sinnvoll. Man kann so das Risiko des Timings etwas reduzieren, die Chancen des Aktienmarktes und den Cost-Average-Effekt langfristig für sich nutzen. Mithilfe des Effekts können Anleger/innen die Rendite ihrer regelmäßigen Einzahlungen in einen Sparplan erhöhen. Sagen wir zum Beispiel ein Anleger investiert monatlich 100 Euro in einen Sparplan und kauft dafür regelmäßig Fondsanteile. Wenn der Preis je Anteil bei 50 Euro liegt, bekommt er dafür 2 Stück. Fällt der Kurs des Fonds auf 25 Euro nutzt der Anleger die Schwächephase für sich und erwirbt statt 2 Stück nun 4 Stück. Bei niedrigen Kursen erhalten Anleger/innen mit einem festen Sparbetrag mehr Anteile, während bei steigenden Kursen weniger Anteile gekauft werden. Dadurch entsteht der Effekt eines günstigeren Durchschnittskurses gegenüber bei einer bestimmten Anzahl an Anteilen, die der Anleger monatlich kauft.

Was ist dabei grundsätzlich zu beachten?

Heinrich: Es wird ein Wertpapierdepot benötigt und die Bereitschaft des Anlegers über einen mittel- bis langfristigen Anlagehorizont (3-5 Jahre), trotz möglicher Turbulenzen an den Kapitalmärkten, das Anlageziel nicht aus den Augen zu verlieren. Ein Berater an seiner Seite kann in schwierigen Zeiten helfen, die Ruhe zu bewahren. Im besten Fall kommt dieser proaktiv auf einen zu und steht für Rückfragen zur Verfügung. Wichtig hierbei ist, dass man die Geldanlage im Gesamtkontext betrachtet und beachtet, dass ein gut strukturiertes Vermögen aus verschiedenen Anlageklassen besteht (Immobilien, Aktien, Liquidität, u.v.m.). Auch sollten Anleger beachten, dass ein ETF gegenüber einem aktiven Fonds immer „voll investiert“ ist, da der ETF immer den zugrunde liegenden Index abbildet. Entsprechend ist der Anleger sowohl nach oben als auch nach unten dabei.

Wenn Sie noch mehr zum Thema „Geldanlage in verschiedenen Lebensphasen“ erfahren möchten, können Sie gerne unser gleichnamiges eBook herunterladen – es kostet Sie keinen Cent!

Wie viel sollte man sparen?

Heinrich: Man sollte so viel investieren, wie viel man nach allen monatlichen Ausgaben (Lebenshaltung, Finanzierungen, Versicherungen) monatlich entbehren kann.

Die aktuelle Sparquote privater Haushalte in Deutschland bis 2021 lag in etwa bei 15%. Zur Anlage dieser Ersparnisse stehen diesen Haushalten vielfältigen Möglichkeiten offen, wie z.B. Fondssparpläne, Vorsorgeprodukte, Bausparverträge oder Versicherungen. Dennoch nutzt der Bundesbürger trotz weiterhin niedriger Verzinsung und einem garantierten reellen Wertverlust nach Inflation nach wie vor Sparbücher oder Tagesgeldkonten, um Geld anzulegen.

Eine Sparquote bei Mietern von 7% und von 5,5% bei Wohneigentümern ist empfehlenswert. Dieses entspricht zum Beispiel einer monatlichen Anlagesumme bei einem durchschnittlichen Verdiener (2.165 Euro netto gemäß statista.com) eine monatliche Sparrate in Höhe von 150 Euro. Ein Anfang wäre jedoch auch schon mit 50 – 100 Euro gemacht. Hier empfiehlt sich ein Blick auf die individuelle Situation des Sparers.

In was sollte man sparen?

Heinrich: Für Einsteiger in eine Kapitalanlage stellen internationale und breitgestreute ETFs (Exchange Traded Funds) eine gute Anlageform dar. Alternativ kann man sich auf die Expertise eines Fondsmanagers oder Vermögensverwalters verlassen.

Erfahrene Anleger können gut auf passive oder aktive Fonds zurückgreifen, die sich auf einzelne Themen spezialisieren: hier genannt z.B. Aktien in Unternehmen, die in Künstliche Intelligenz investieren oder in Nachhaltige Investments.

Und welche Angebote gibt es?

Heinrich: Hier gibt es viel Möglichkeiten zu nennen: Entweder eigenständig und sehr kostengünstig über einen Online-Broker, eher kostenintensiv über die eigene Hausbank (einschließlich einer beratungsprotokollpflichtigen Beratung) oder über einen bankenunabhängigen Vermögensverwalter (-berater) ohne Einstiegskosten, wie z.B. Ausgabeaufschläge.

Ihr Experte

Kostenfreie Anleger-Sprechstunde „Vermögensaufbau ganz einfach“ || immer dienstags von 15 bis 18 Uhr

Viele Anleger schieben Geldangelegenheiten gerne vor sich her. Doch am meisten Geld verliert man, wenn man nicht mit der Geldanlage startet. Welche Grundregeln sollte ich beachten? Wann sollte ich mit dem Vermögensaufbau beginnen? Auf diese Fragen hat Dennis Thunig von der Hansen und Heinrich AG Antworten! Jetzt 30-minütigen Termin vereinbaren!

Gutverdiener in den „besten“ Jahren

In dieser Lebensphase haben die meisten Fach- und Führungskräfte den Zenit ihrer Karriere erreicht. Nicht nur das Einkommen ist oft sechsstellig, auch an Vermögenswerten hat sich einiges angesammelt: Die meisten verfügen über gut gefüllte Bankkonten, die ihnen angesichts der Nullzinsen zugleich Sorgen bereiten. Im Depot liegt eine Reihe von Fonds, die die Bank vor Jahren empfohlen hat und an denen sie jedes Jahr gut verdient, sowie einig „Aktienleichen“, die so heißen, weil ihr Wert erheblich geschmolzen ist. Dann gibt es da noch die Lebensversicherung und den nagenden Zweifel, ob deren avisierte Auszahlungen realistisch sind.

Viele Gutverdiener wohnen in dieser Lebensphase in der größtenteils abbezahlten Immobilie; manche haben Einnahmen aus einer Mietimmobilie, die sie noch finanzieren müssen. Bei den nun gehäuft vorkommenden Erbfällen stellt sich ein „Luxusproblem“: Wohin mit dem Geld, wenn Tagesgeldkonten definitiv keine Lösung mehr sind, aber man vor zu viel Risiko zurückschreckt? Zu allem Überfluss taucht, je weiter die Jahre ins Land gehen, die Frage auf: Wird das angesparte Geld reichen, um im Ruhestand den jetzigen Lebensstandard zu finanzieren und sich zudem ein paar Träume zu erfüllen? Wie soll ich anlegen, um diese Ziele zu erreichen?

Viele Menschen in dieser Lebensphase sind verunsichert und wünschen sich einen erfahrenen Lotsen, der sie sicher in die Phase des Ruhestands begleitet.

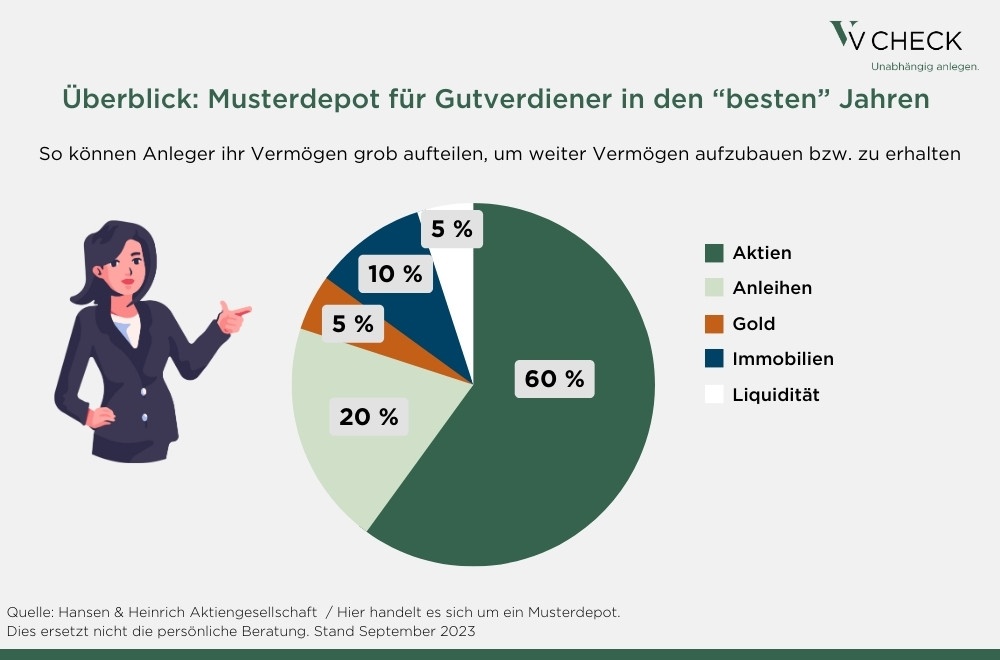

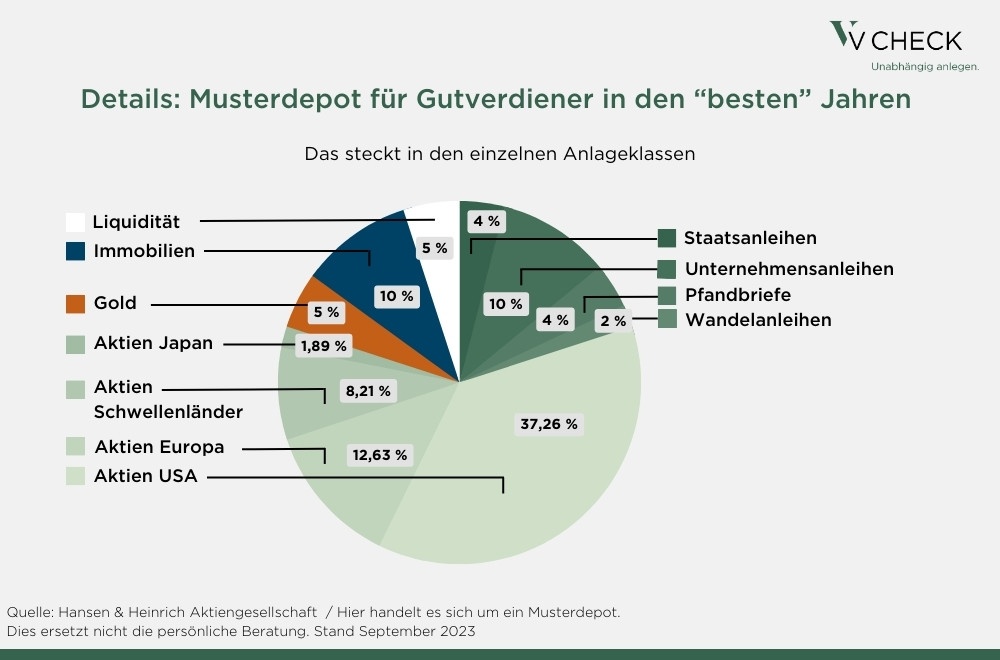

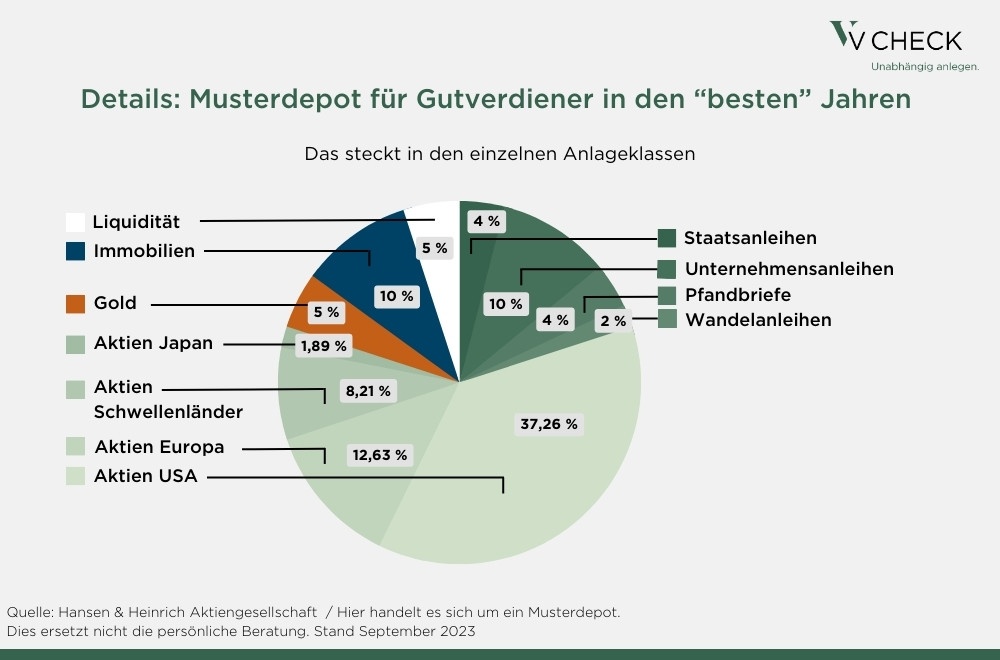

Musterdepot für Gutverdiener

Das Musterdepot muss konkret auf die Bedürfnisse und das schon vorhandene Vermögen (Immobilien, Beteiligungen etc.) abgestimmt werden. Daher wurde eine Aktienquote von 60 Prozent vorausgesetzt.

Jetzt zum Web-Seminar am 14.11.23 um 19 Uhr anmelden: Rückblick 2023 und ein erster Ausblick auf die richtige Anlagestrategie für die nächsten Monate

Den Ruhestand genießen

Zwar fängt das Leben nicht erst mit 66 Jahren an, wie der Schlagersänger Udo Jürgens einst sang. Doch sind jene, die heute ihren Ruhestand beginnen, weitaus unternehmungslustiger als die Generation zuvor und brauchen deshalb mehr Geld. Die Lebenserwartung ist gestiegen: Ein heute 65-jähriger Mann hat nach einer Statistik der Bundesbehörden durchschnittlich noch 18 Jahre zu leben, eine Frau im selben Alter sogar 21 Jahre – das sind jeweils fast fünf Jahre mehr als vor drei Jahrzehnten, was sich ebenfalls finanziell bemerkbar macht.

Eine Zäsur stellt der Ruhestand für die meisten auch auf der Einnahmenseite dar: Gesetzliche Rente und gegebenenfalls Betriebsrente rangieren oft spürbar unter dem Niveau des letzten Nettogehalts. Schließen lässt sich die entstehende Rentenlücke nur durch ausreichende Altersvorsorge in den früheren Lebensphasen – oder gegebenenfalls durch den Verkauf vorhandener Vermögenswerte, etwa Immobilien. Zugleich muss im Alter der Anteil risikoreicher Geldanlagen reduziert werden, denn in dieser Lebensphase bleibt kaum noch genügend Zeit, um größere Verluste an den Kapitalmärkten auszugleichen.

Doch deshalb müssen Menschen im Ruhestand entgegen einer oft propagierten Meinung nicht komplett auf Sachwerte wie Aktien und andere renditeträchtige Wertpapiere verzichten – und sie sollten es auch nicht. Vielmehr kommt es auf die Qualität der Aktien

und ihren Anteil am Gesamtvermögen an, ganz nach dem Motto des Schweizer Arztes Paracelsus: „Die Dosis macht das Gift“ – aber auch das Heilmittel! Wertpapiere sollten auch in dieser Lebensphase eine Rolle spielen.

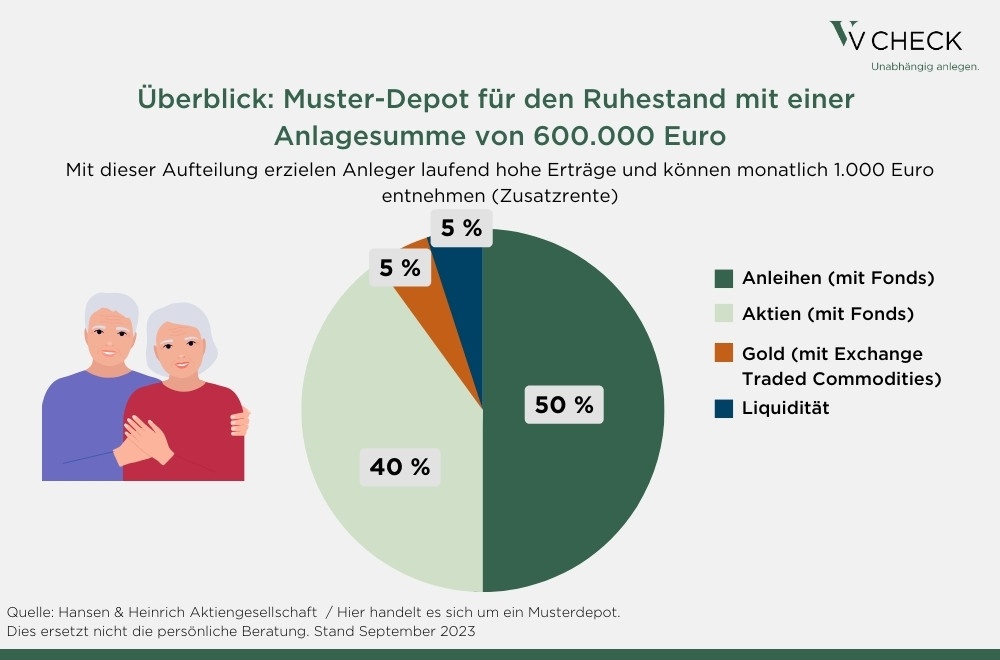

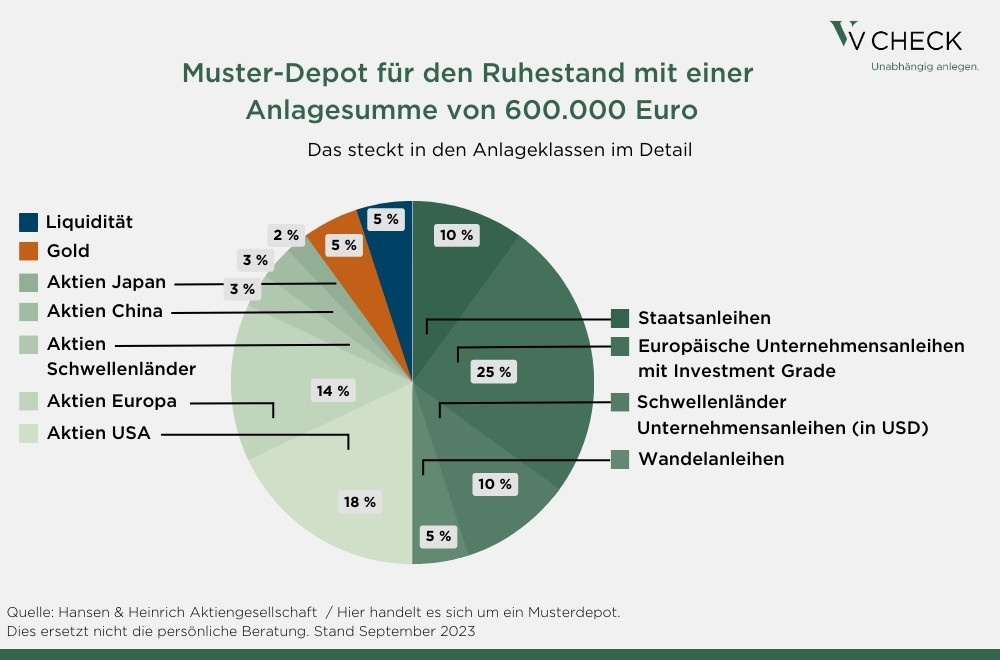

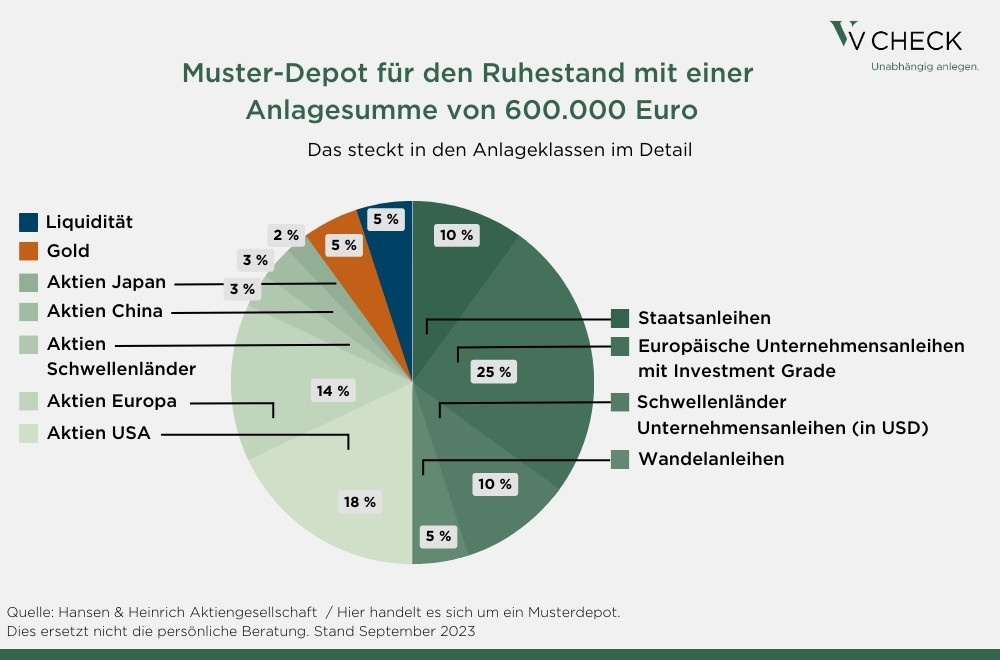

Musterdepot für den Ruhestand

Ziel ist es hier, das Kapital schwankungsarm anzulegen. Kapitalerhalt bzw. Kapitalverbrauch stehen im Vordergrund. Daher wird Wert auf einen hohen Anteil an Anleihen und Liquidität gelegt. Das liegt auch daran, dass der verzinsliche Teil durch die gestiegenen Zinsen wieder attraktiv geworden ist. Nur aufgrund des Lebensalters muss der Aktienanteil nicht automatisch gering ausfallen. Vor zwei bis drei Jahren hätten wir noch mehr Aktien aufgenommen, da es keine Zinsen gab.

öffnet in neuem Tab oder Fenster